2022年以來,,國內國際形勢復雜多變,,預期內的三重壓力和超預期的兩大沖擊對產業(yè)用紡織品行業(yè)的穩(wěn)定運行造成了較大沖擊,。一季度,行業(yè)工業(yè)增加值恢復正增長,,但行業(yè)經濟,、生產與需求修復緩慢;二季度,,在穩(wěn)增長政策驅動下,,行業(yè)工業(yè)增加值保持增長,主要經濟指標降幅持續(xù)收窄,,生產與需求逐步恢復,,但行業(yè)下行壓力依然存在。2022年上半年,,產業(yè)用紡織品行業(yè)的景氣指數(shù)為46.9,,處于收縮區(qū)間。

一,、內需亟待回暖,,產能利用率回升

根據(jù)協(xié)會對會員企業(yè)的調研,分別有47.1%和46.0%的受訪企業(yè)表示今年上半年國內和國際市場的需求出現(xiàn)了不同程度的下降(圖1),,國內和國際市場需求指數(shù)分別為38.8和35.1,,與1~4月(39.7和33.2)相比,國內市場需求小幅下降,,國際市場需求有所回升,。分領域看,結構增強用紡織品內需市場旺盛,,68.8的國內市場需求指數(shù)為行業(yè)最高,;國際市場對于交通工具用紡織品、土工與建筑用紡織品的需求相對較高,,兩個領域的國際市場需求指數(shù)分別為53.9和52.8,。

數(shù)據(jù)來源:中國產業(yè)用紡織品行業(yè)協(xié)會

2022年上半年產業(yè)用紡織品行業(yè)國內、國際市場需求情況

企業(yè)在手訂單方面,,26.4%的受訪企業(yè)擁有相對穩(wěn)定,、持續(xù)的訂單來源或在手訂單能夠支持三個月以上的生產,而34.4%的受訪企業(yè)在手訂單僅能夠支撐企業(yè)一個月以內的生產,。根據(jù)企業(yè)規(guī)模,,大中型企業(yè)的在手訂單更加穩(wěn)定、充足,,能夠支持更長時間的生產,;而小微企業(yè)的在手訂單大多只能夠支撐一個月以內甚至半個月以內的生產(圖2)。

數(shù)據(jù)來源:中國產業(yè)用紡織品行業(yè)協(xié)會

2022年上半年產業(yè)用紡織品行業(yè)企業(yè)在手訂單情況(按企業(yè)規(guī)模劃分)

盡管市場需求不振,,但隨著物流保通保暢政策效果顯現(xiàn),,企業(yè)交貨周期逐漸縮短,,行業(yè)開工率普遍提高。根據(jù)協(xié)會調研,,10.5%的企業(yè)表示能夠滿負荷生產,,相比1~4月提高2.9個百分點,42.4%的企業(yè)表示產能利用率在80%左右,,相比1~4月提高7.1個百分點。根據(jù)國家統(tǒng)計局數(shù)據(jù),,2022年1~6月規(guī)模以上企業(yè)非織造布的產量同比下降1.9%,,但降幅正逐月收窄;受汽車產銷量下降的影響,,簾子布產量同比下降4.8%,。

二、行業(yè)運行承壓,,高成本格局延續(xù)

2022年上半年,,我國產業(yè)用紡織品行業(yè)規(guī)模以上企業(yè)的工業(yè)增加值呈現(xiàn)穩(wěn)步回升態(tài)勢(圖3)。根據(jù)國家統(tǒng)計局數(shù)據(jù),,行業(yè)規(guī)模以上企業(yè)的營業(yè)收入與2021年同期基本持平,,利潤總額同比下降16.8%,利潤率4.9%,,同比下降0.9個百分點,。

數(shù)據(jù)來源:國家統(tǒng)計局

工業(yè)增加值增速比較

與2021年同期相比,在營業(yè)收入幾乎恢復到同期水平的情況下,,運營成本上漲是導致行業(yè)利潤總額下降的主要原因,。國家統(tǒng)計局數(shù)據(jù)顯示,在產業(yè)用紡織品行業(yè)營業(yè)收入同比下降0.9%的情況下,,行業(yè)的營業(yè)成本同比增長0.3%,,行業(yè)的毛利率因此同比下降1.0個百分點。根據(jù)協(xié)會調研,,上半年行業(yè)原材料成本指數(shù)和人工成本指數(shù)分別達到82.4和78.3,,較2021年同期(79.3和76.3)均有所上漲?;诟偁帀毫?,運營成本的提高使行業(yè)企業(yè)承受著價差壓力,上半年行業(yè)產品價格指數(shù)僅為40.6,,處于收縮區(qū)間,,超過80%的受訪企業(yè)表示主要產品價格維持不變甚至出現(xiàn)下降。

分領域看,,1~6月規(guī)模以上非織造布企業(yè)的營業(yè)收入和利潤總額分別同比下降4.6%和36.1%,,利潤率為4.2%,,同比下降2.1個百分點;繩,、索,、纜規(guī)模以上企業(yè)的營業(yè)收入和利潤總額分別同比增長1.3%和9.0%,利潤率為5.1%,,同比增加0.4個百分點,;紡織帶、簾子布規(guī)模以上企業(yè)的營業(yè)收入和利潤總額分別同比下降2.5%和6.2%,,利潤率為5.4%,,同比下降0.2個百分點;篷,、帆布行業(yè)發(fā)展勢頭良好,,規(guī)模以上企業(yè)的營業(yè)收入和利潤總額分別同比增長11.4%和23.9%,利潤率為6.1%,,同比增加0.6個百分點,;過濾、土工用紡織品所在的其他產業(yè)用紡織品規(guī)模以上企業(yè)的營業(yè)收入和利潤總額雙雙恢復正增長,,分別同比增加1.6%和0.8%,,利潤率為5.3%,與2021年同期基本持平(表1),。

2022年1~6月行業(yè)運行主要經濟指標(規(guī)模以上企業(yè))

數(shù)據(jù)來源:據(jù)國家統(tǒng)計局數(shù)據(jù)整理

三,、外貿呈現(xiàn)修復態(tài)勢,出口降幅持續(xù)收窄

根據(jù)中國海關數(shù)據(jù),,2022年1~6月我國產業(yè)用紡織品行業(yè)的出口額(海關8位HS編碼統(tǒng)計數(shù)據(jù))為232.5億美元,,同比下降13.6%,自2月份以來降幅已連續(xù)5個月收窄,;1~6月行業(yè)進口額(海關8位HS編碼統(tǒng)計數(shù)據(jù))為32.5億美元,,同比下降14.2%。從主要出口產品來看,,海外“露營經濟”的如火如荼使氈布/帳篷成為行業(yè)最大的出口產品,,出口額達到26.7億美元,同比增長17.3%,;產業(yè)用涂層織物,、線繩(纜)帶紡織品、帆布,、革基布等傳統(tǒng)產品的出口額分別同比增長28.0%,、16.2%、31.7%、17.9%,。非織造布及相關制品的出口呈現(xiàn)不同走勢,,卷材出口20.3億美元,同比下降15.3%,,出口量61.2萬噸,,同比下降16.6%;口罩與化纖非織造布制防護服(含醫(yī)用防護服)的出口額分別同比下降68.2%和60.2%,;一次性衛(wèi)生用品出口13.7億美元,,同比增長16.5%;濕巾的出口額為5.4億美元,,同比下降17.4%(表2),。

2022年1~6月產業(yè)用紡織品行業(yè)及主要產品出口情況

數(shù)據(jù)來源:據(jù)中國海關數(shù)據(jù)整理

四、當前行業(yè)面臨的困難與挑戰(zhàn)

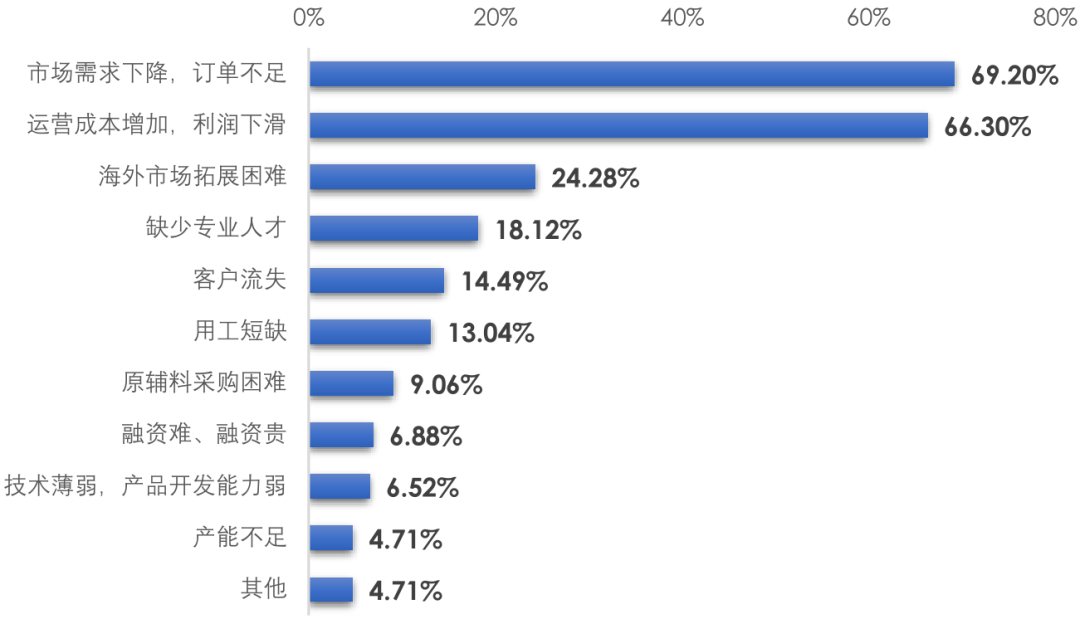

根據(jù)協(xié)會對會員企業(yè)的調研,,市場需求下降和運營成本增加是當前受訪企業(yè)在經營過程中面臨的主要困難,海外市場拓展困難,、缺少專業(yè)人才和客戶流失也是企業(yè)反映較多的問題,,見表3。

當前受訪企業(yè)行面臨的主要困難

數(shù)據(jù)來源:中國產業(yè)用紡織品行業(yè)協(xié)會

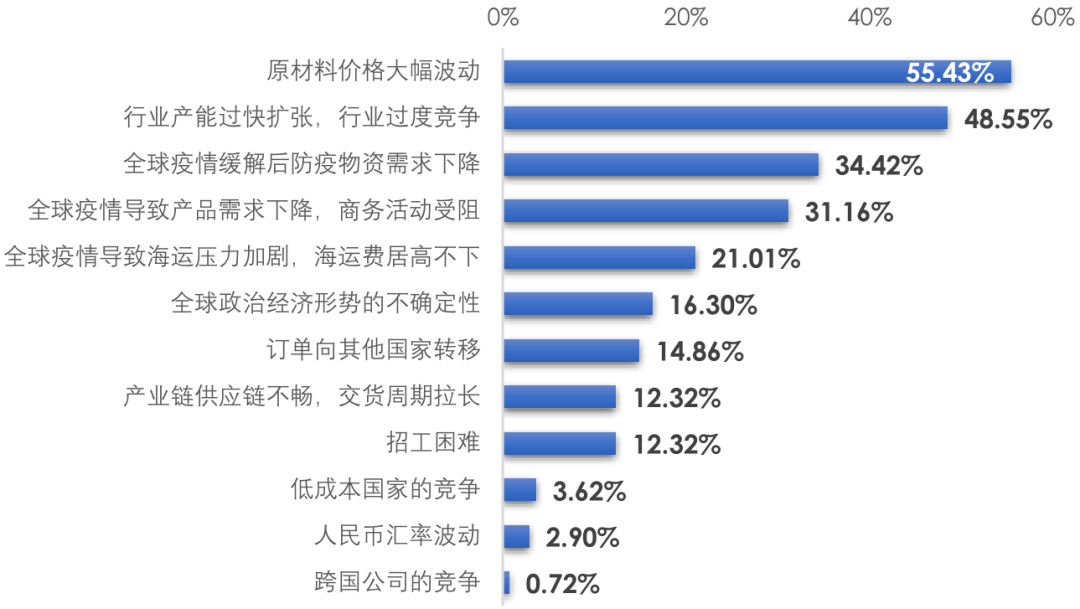

對于行業(yè)當前面臨的主要外部挑戰(zhàn),,受訪企業(yè)反映的問題主要集中在原材料價格的大幅波動和行業(yè)產能的過快擴張,,此外,防疫物資需求下降,、商務活動受阻和海運費居高不下也是企業(yè)反映較多的問題(表4),。受訪企業(yè)對來自低成本國家的競爭普遍持比較樂觀的態(tài)度,企業(yè)對自身的產品質量,、客戶關系和創(chuàng)新能力有較強的信心,,有信心和能力參與全球競爭。

受訪企業(yè)面臨的主要外部挑戰(zhàn)

數(shù)據(jù)來源:中國產業(yè)用紡織品行業(yè)協(xié)會

五,、全年發(fā)展預測

當前,,國內外環(huán)境更趨嚴峻復雜,行業(yè)穩(wěn)增長面臨諸多風險挑戰(zhàn),,企業(yè)對于行業(yè)全年運行的預期普遍較謹慎,。根據(jù)協(xié)會調研,受訪企業(yè)的信心指數(shù)為54.8,,處于較景氣區(qū)間,,其中,結構增強用紡織品,、篷帆用紡織品,、交通工具用紡織品企業(yè)對于全年發(fā)展的預期相對樂觀。

2022年下半年,隨著減稅降費,、加強金融支持,、持續(xù)優(yōu)化營商環(huán)境、加大能源和原材料保供穩(wěn)價力度等一系列政策措施持續(xù)發(fā)力,,預計全年行業(yè)的生產有望恢復增長,;行業(yè)的營業(yè)收入將重入上升通道,利潤總額的降幅將進一步收窄并有望恢復至2021年同期水平,;行業(yè)投資步伐放緩,,新產能投資將更趨理性;外需市場將持續(xù)修復,,傳統(tǒng)產品的出口將延續(xù)良好勢頭,。

注:自2022年1月1日起,產業(yè)用紡織品行業(yè)中部分商品海關編碼有所調整,,由于缺少同口徑同比數(shù)據(jù),,故本期發(fā)布的行業(yè)進出口同比增速數(shù)據(jù)僅供參考。

聲明:本網(wǎng)站部分作品內容(視頻,、圖片,、文章等)來源于互聯(lián)網(wǎng)公開途徑搜索獲取,并未限制轉載或者復制,,如涉及作品侵權問題,,請第一時間告知,我們將根據(jù)您提供的初步證明材料確認版權并第一時間刪除,。

- “世界500強”中國五礦旗下中冶瑞木攜手遠大方略啟動《精益管理》咨詢項目

- 客戶案例 | 遠大方略世界500強客戶9家,,總營收超8萬億!

- “世界500強”中國五礦集團旗下新田嶺鎢業(yè)攜手遠大方略一期《精益管理》咨詢項目總結暨二期啟動

- 精益求精 突破百億——佛塑科技(股票代碼:000973)再度攜手遠大方略開啟《精益管理》咨詢項目

- 【電源行業(yè)案例】打造企業(yè)核心競爭力,,抓住高速增長機遇,!

- 精益改善 高質發(fā)展——江蘇本川智能(股票代碼:300964)攜手遠大方略落地《精益管理》咨詢項目

- 【3C數(shù)碼行業(yè)案例】量身定制行業(yè)解決方案,打造3C數(shù)碼行業(yè)樣板,!

- 江蘇倍加潔集團攜手遠大方略落地《集成產品開發(fā)》駐廠管理咨詢項目

- 【新材料行業(yè)案例】構筑競爭壁壘,,成功轉型升級!

- 持續(xù)打造核心競爭力--深圳市綠聯(lián)科技攜手遠大方略落地《集成供應鏈及IT與流程優(yōu)化》管理咨詢項目